Market Cap

$40,370,971

Liquidity

$4,518,239

Holders

103,697(Top 10: 87.45%)

Blockchain

Solana

Contract Address

dbridgjamsm95motzjs7m9lnkgerpbv9v6cur1dxnuu5

AGE

229 days (Oct 21, 2024)

DEXes

Meteora, Orca, Raydium

About deBridge

The name deBridge originates from its core positioning as cross-chain interoperability infrastructure, focusing on decentralized asset and data transfer across blockchains. The token functions within the Solana ecosystem as a governance and incentive mechanism for cross-chain protocol participants, powering node networks to validate transactions and maintain system security.

deBridge (DBR) is a 229 days old token on the Solana blockchain. Current price: $0.013860 (-0.35% 24h). Market cap: $40,370,971. Liquidity: $4,518,239. Contract: dbridgjamsm95motzjs7m9lnkgerpbv9v6cur1dxnuu5. Tracked on CoinMarketCap, CoinGecko, Dexscreener. Traded on Meteora, Orca, Raydium.

Key Factors & Recent Activity 2025-06-08T02:13:03

- Alright, let's break it down like this:

- deBridge is tied to a bridging protocol – it's built to help move tokens across chains.

- Trading is alive with several hundred buys and sells in the past day.

- The token holds over $4.5M in liquidity, which is a good sign of healthy funds.

- There’s a moderate risk score of 55, meaning some caution is needed but nothing screams panic.

- The owner's rights seem to have been taken away, reducing chances of sudden control moves.

- A token pair launch event acted as a key trigger – it got more eyes on the project.

- Overall, while there are a few red flags waving, the setup might be an opportunity if you’re cool with some risk. So, if you’re comfortable keeping a close watch and tolerating modest risk, this token might be worth a look. But remember, always keep your eyes peeled!

Disclaimer: Information provided is for general purposes only and not financial advice. Meme tokens can be highly volatile. Always do your own research (DYOR).

Visit Official Website →DBR/USDC Price Chart

| Timeframe | Price Change | Volume (USD) |

|---|---|---|

| 5 Min | +0.00% | $0.00 |

| 1 Hour | -0.09% | $1,045.74 |

| 6 Hours | +0.01% | $17,423.89 |

| 24 Hours | -0.35% | $116,372.17 |

Statistics

Market Cap

$40,370,971

Volume (24h)

$151,322.64

Fully Diluted Valuation (FDV)

$138,694,822

Circulating Supply

2,910,769,231

Total Supply

10,000,000,000

Max Supply

10,000,000,000

Holders

103,697+

All Time High (ATH)

N/A

All Time Low (ATL)

N/A

Buyers & Sellers Overview

| Timeframe | Net Buyers | Total Traders | Buyers | Sellers |

|---|---|---|---|---|

| 5 Min | +0 | 0 | 0 | 0 |

| 1 Hour | -12 | 12 | 0 | 12 |

| 6 Hours | +28 | 170 | 99 | 71 |

| 24 Hours | -239 | 1,069 | 415 | 654 |

Net Buyers = Number of buyers minus sellers. Data summed across all available pairs for this token.

Listed On

Trackers:

DEX Markets:

Trading Pairs for dbridgjamsm95motzjs7m9lnkgerpbv9v6cur1dxnuu5

DEX: Meteora

Pair With: DBR/USDC

Liquidity: $4,518,239

DEX: Meteora

Pair With: DBR/USDC

Liquidity: $391,427

DEX: Meteora

Pair With: DBR/USDC

Liquidity: $7,679

DEX: Orca

Pair With: DBR/SOL

Liquidity: $2,588

DEX: Meteora

Pair With: DBR/JTO

Liquidity: $2,207

DEX: Raydium

Pair With: DBR/SOL

Liquidity: $163

DEX: Meteora

Pair With: DBR/SOL

Liquidity: $177

DEX: Meteora

Pair With: DBR/SOL

Liquidity: $18

DEX: Meteora

Pair With: DBR/DBR

Liquidity: $1,112

DEX: Orca

Pair With: DBR/DBR

Liquidity: $276

DEX: Meteora

Pair With: DBR/DBR

Liquidity: $487

Community Mentions

0 followers · Jun 4, 2025, 1:00 PM

原文作者:Sam,IOSG Ventures

TL;DR:

把稳定币法案作为引子,引入最近公众对 RWA 的关注和讨论,再开始讲以太坊上面的 RWA 数据分析(zksync 可以作为一个亮点)Etherealize 的出现对以太坊会有什么影响以太坊的稳定币发行量和 DeFi 一直有很强的护城河,结合美国的新政策,能不能通过 RWA 把传统金融和 DeFi 有机联系起来,作为最可信最去中心化的区块链,我们持续看好以太坊的点在哪里

法案催化与市场关注

在传统金融与监管环境快速演变的背景下,近期《GENIUS 法案》的通过,重新点燃了市场对 RWA 的兴趣。除稳定币与重大立法进展外,RWA 领域已悄然达成多项重要里程碑:持续强劲的增长态势与一系列引人瞩目的突破——例如 Kraken 推出代币化股票与 ETF、Robinhood 向美国证券交易委员会(SEC)提议赋予代币资产与传统资产同等地位、Centrifuge 在 Solana 上发行规模达 4 亿美元的去中心化 JTRSY 基金等。

值此市场关注度空前高涨、传统金融更广泛采用指日可待之际,深入审视当前 RWA 格局——尤其是以太坊等领先平台的地位——至关重要。基于以太坊的 RWA 已展现出惊人的环比增速,常保持两位数高位;2025 年增速相较 2024 年个位数月份更显加快。推动此势头的另一关键因素是「以太坊化」(Etherealize)作为监管发展的催化剂,以及以太坊基金会将 RWA 列为战略重点。在此关键节点,本文将深入探讨以太坊及其 Layer-2 网络上的 RWA 发展动态。

RWA Ecosystem Map, IOSG

数据分析:以太坊 RWA 增长全景

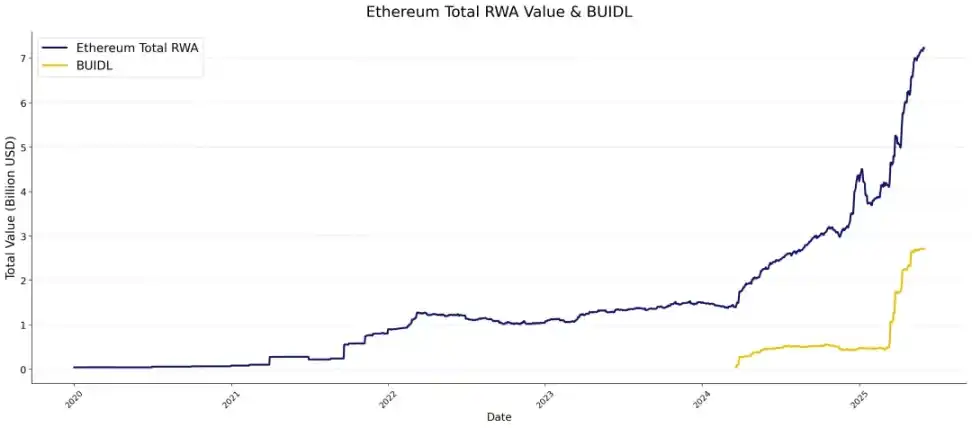

数据清晰表明:以太坊的 RWA 价值已步入明确的增长周期。纵观以太坊非稳定币 RWA 总价值走势,其长期轨迹引人注目——多年来始终维持在 10-20 亿美元区间,直至 2024 年 4 月进入快速增长阶段。这一增长势头在 2025 年持续加速。核心驱动力来自贝莱德的 BUIDL 基金,其当前规模已达 27 亿美元。如橙色趋势线所示,BUIDL 自 2025 年 3 月以来本身便呈现抛物线增长,强力推动以太坊 RWA 生态的整体扩张。

RWA.xyz, IOSG

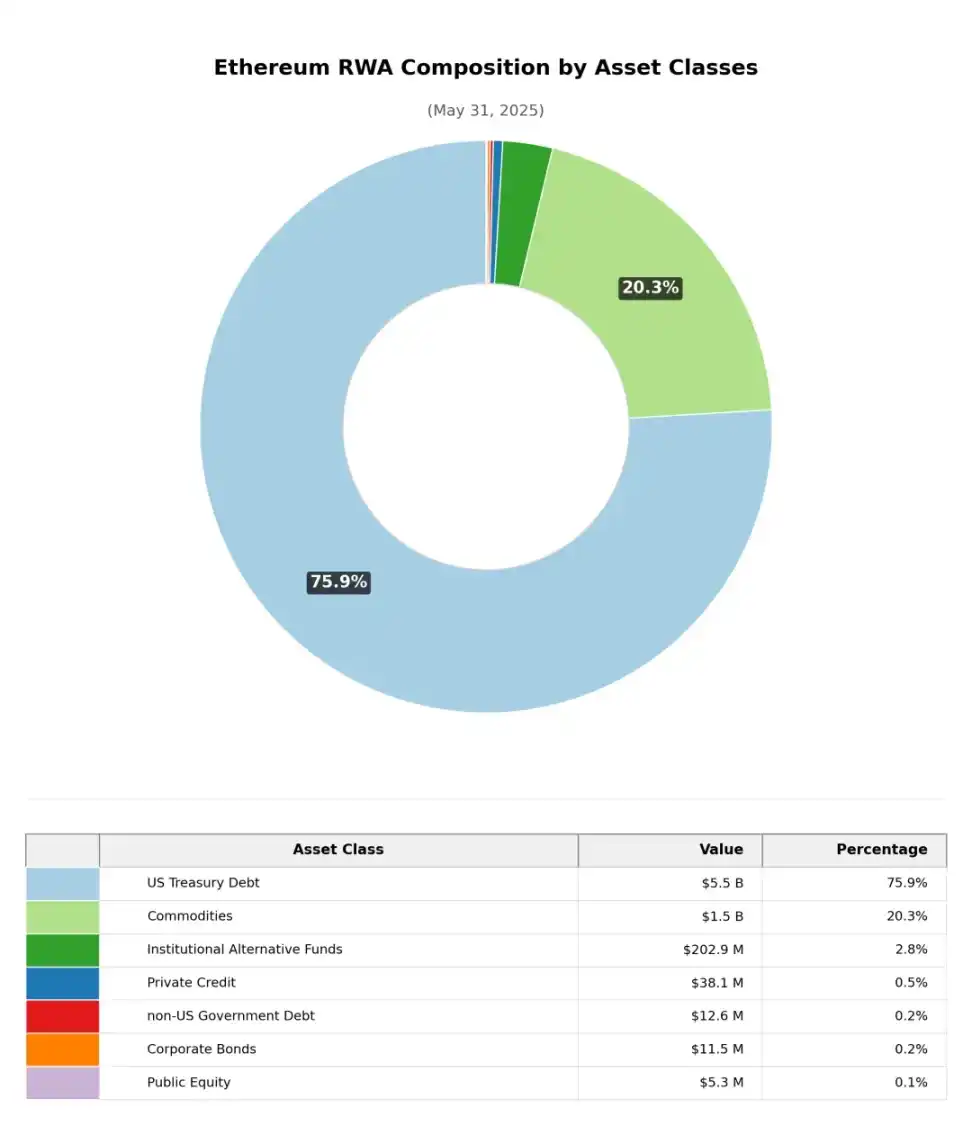

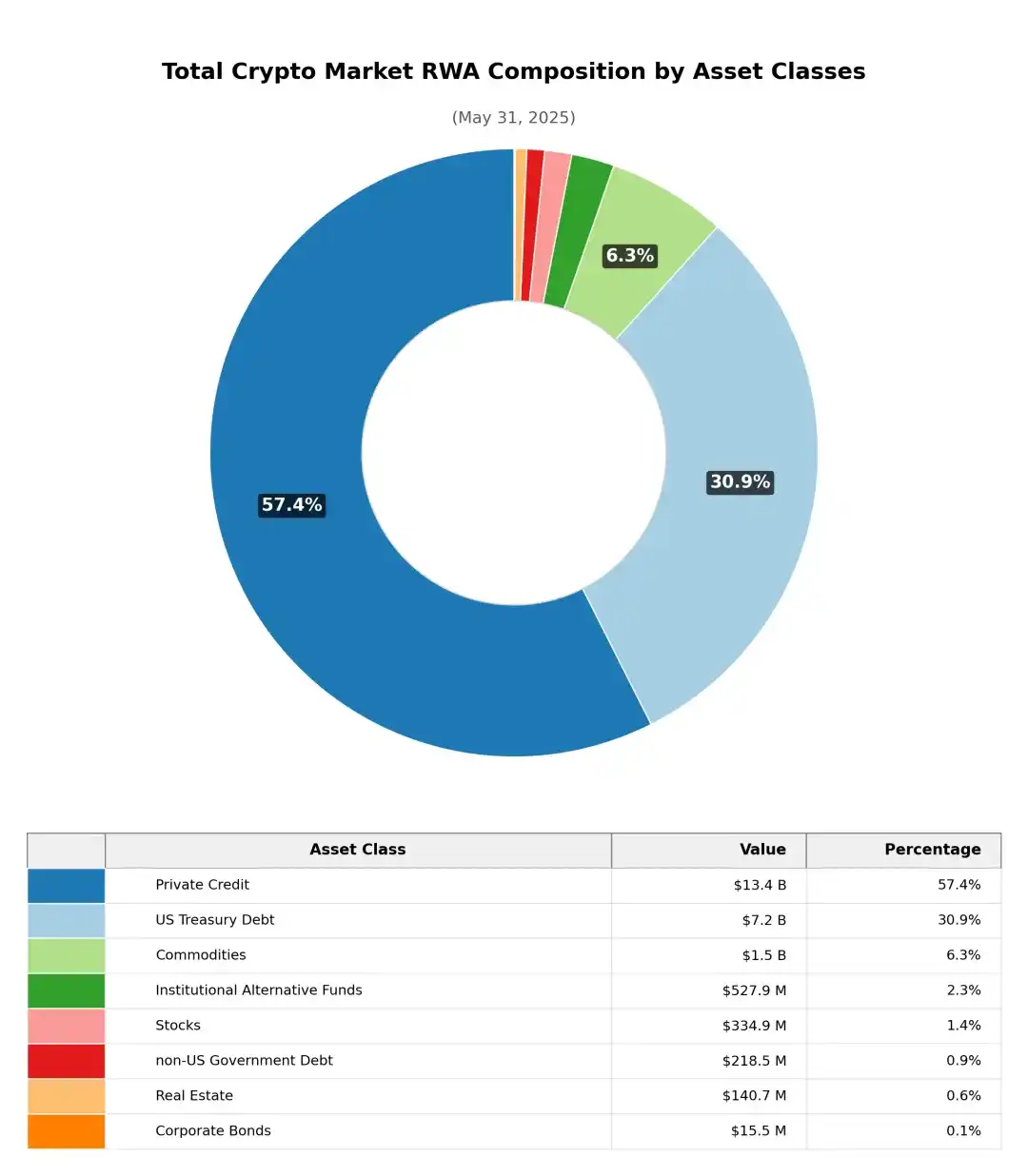

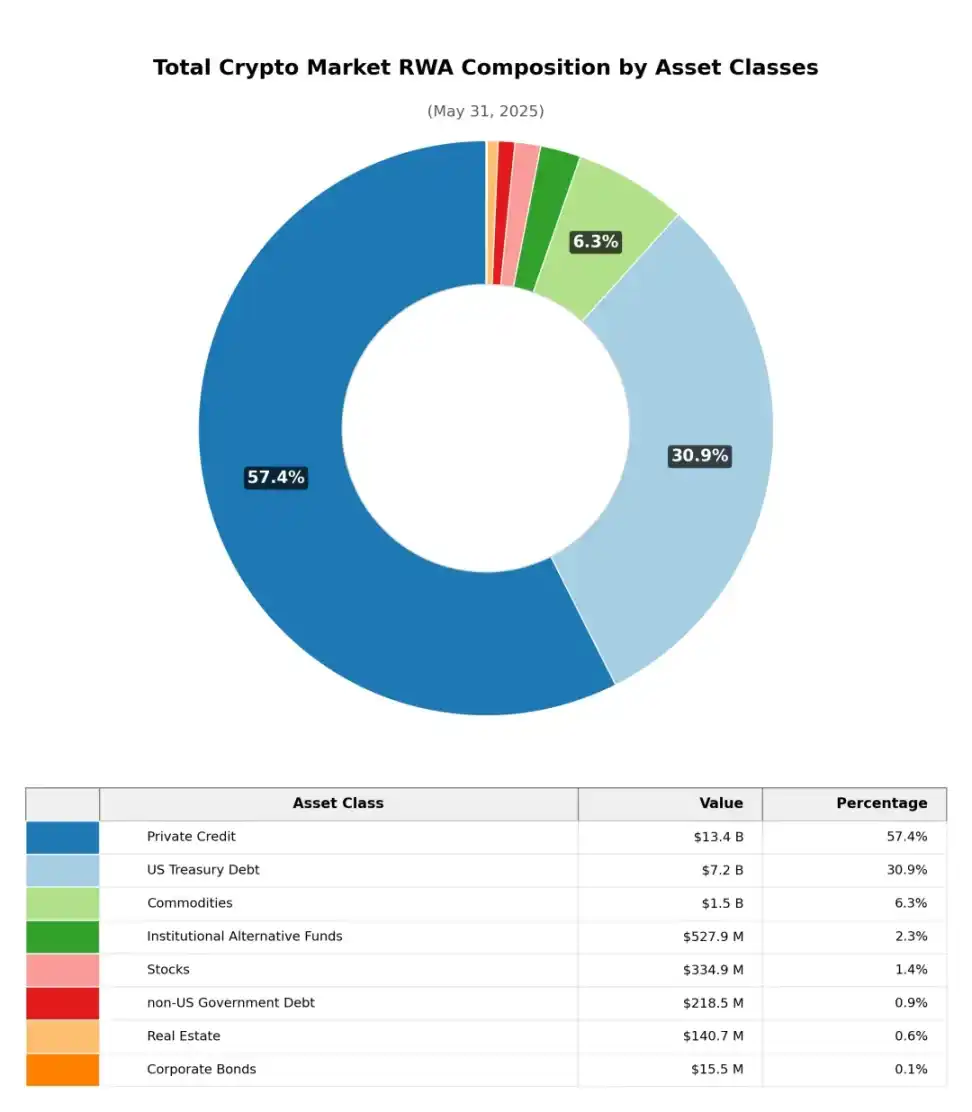

按资产类别划分(稳定币除外),以太坊上的真实世界资产(RWA)市值高度集中于两个主要品类:国债类项目(75.9% )和大宗商品类(以黄金为主, 20.3% ),其他类别占小。相比之下,在整个加密市场的 RWA 市值构成中,私募信贷占比最高(57.4% ),国债类项目次之(30.9% )。

RWA.xyz, IOSG

RWA.xyz, IOSG

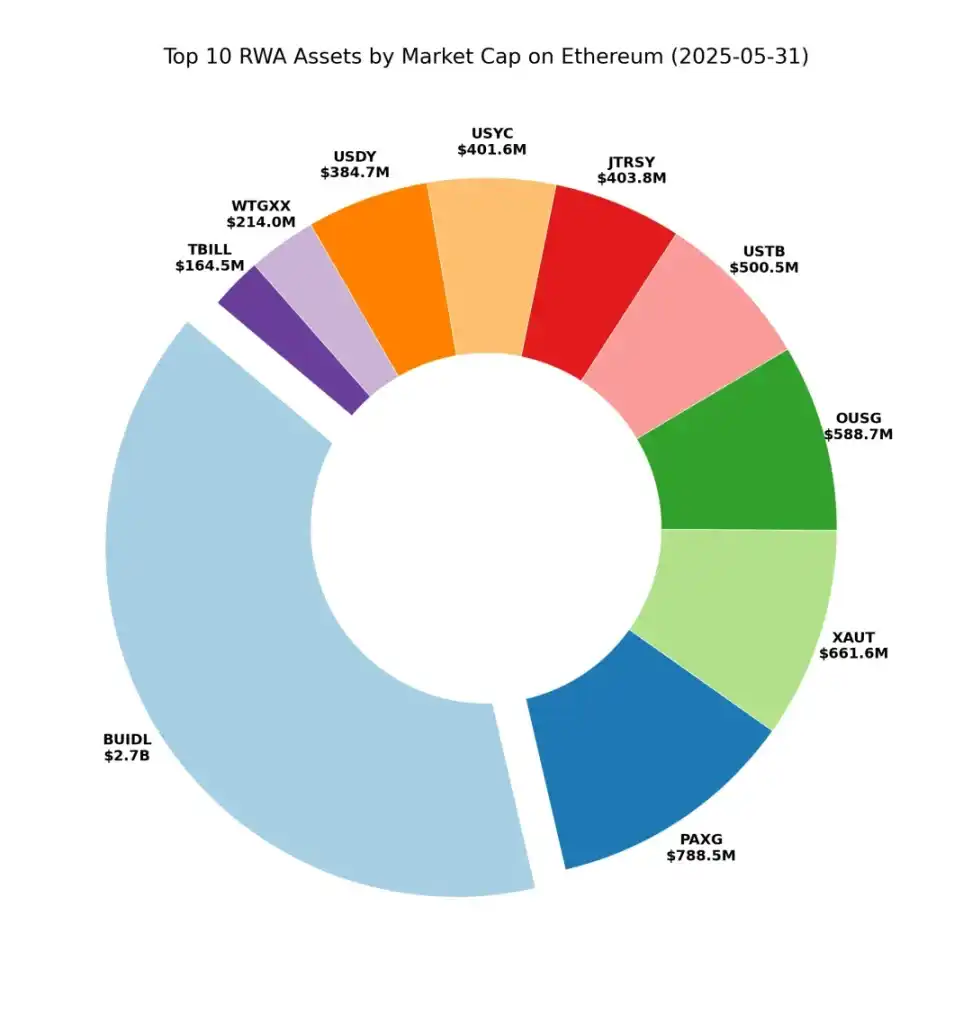

进一步聚焦以太坊 RWA 头部资产,饼状图清晰揭示 BUIDL 的统治地位。回溯一年前对比可见:彼时 BUIDL 规模尚与 PAXG、XAUT 等产品相当,如今已形成显著超越。尽管十大头部项目构成基本稳定,但国债类产品增速显著领先于黄金类产品,市场份额持续扩大。

RWA.xyz, IOSG

RWA.xyz, IOSG

从协议维度观察,当前主导者主要为稳定币发行方——前四大协议依次为 Tether、Circle、MakerDAO(Dai 稳定币体系)和 Ethena。值得关注的是,证券化协议 Securitize 的总价值已显著超越 FDUSD、USDC 等部分稳定币项目,跃居前列。其他跻身十强的证券类协议还包括 Ondo 与 Superstate。

RWA.xyz, IOSG

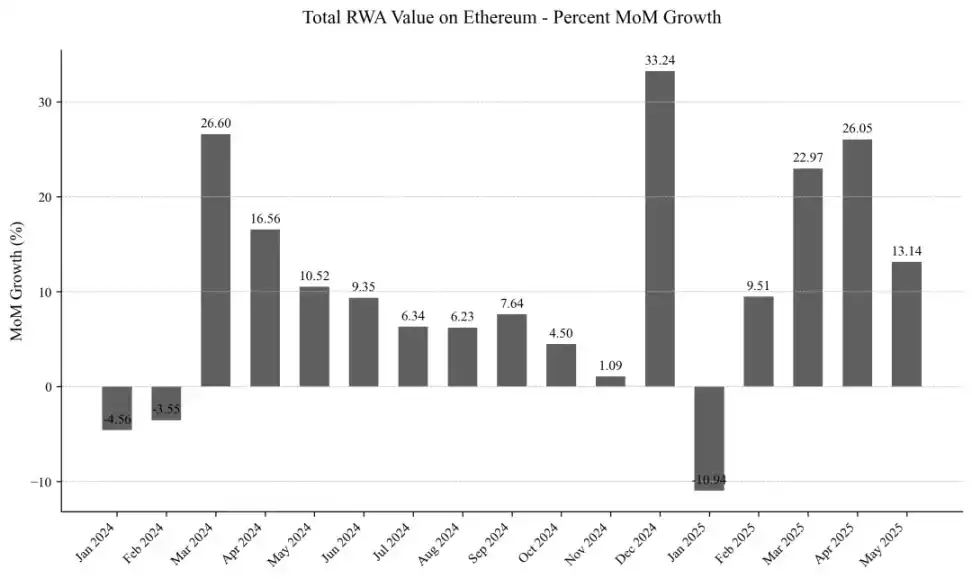

聚焦 2024 年初至今的月度数据,增长浪潮始于 2024 年 4 月,当月实现 26.6% 的惊人涨幅——单月贡献以太坊 RWA 总增量的四分之一。此动能延续至后续三个月,虽在 2024 年 8 至 12 月期间略有放缓,但网络仍保持约 2 亿美元 / 月的增量(环比增速约 5% ,年化超 60% )。

2025 年 1 月增速再度爆发,环比飙升 33.2% 。经历 2 月短暂回调后,以太坊连续四个月维持两位数增长,其中 4 月与 5 月环比增幅均突破 20% 大关。

RWA.xyz, IOSG

BUIDL

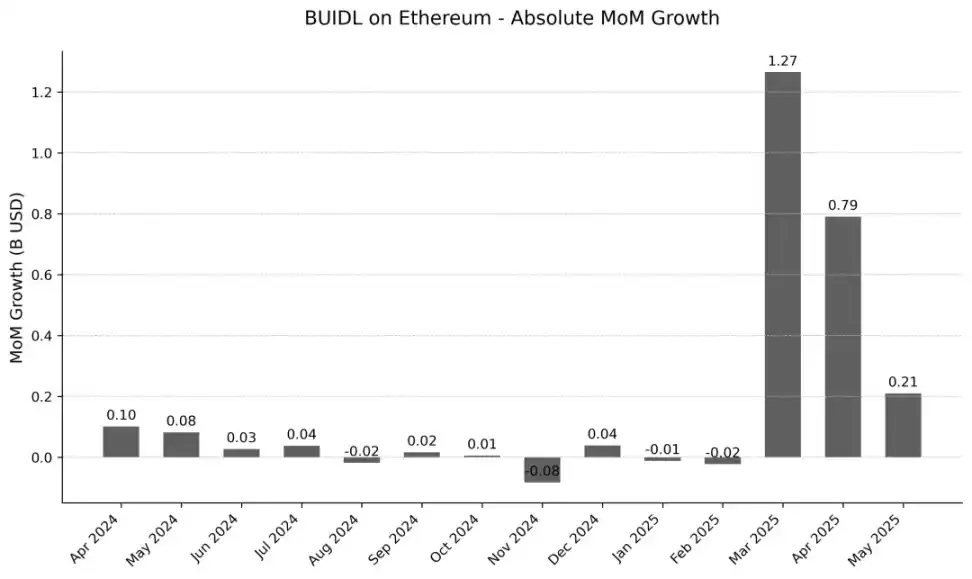

随着 BUIDL 迅速崛起为以太坊 RWA 生态中市值最大的项目,其增长路径的精细研判至关重要。环比增速图表揭示:截至 2025 年 3 月,该指标保持相对平稳,随后于 2025 年 3 月呈现爆发式跃升。然而最新的 5 月数据显示,超高速增长态势稍稍放缓,但仍有 2.1 亿美元的增涨,月环比增幅 8.38% 。未来数月的发展是关键观测窗口——需追踪其增速是否延续趋缓态势,亦或继续爆发式的增涨。

RWA.xyz, IOSG

BUIDL 的爆发性增长源于多重因素。增长主要来自于机构需求,而产品的竞争力是成功的关键驱动力:包括 24/7 全天候运作、相比传统金融更快的结算速度,以及合规框架下的高收益。值得关注的是,DeFi 集成正实现协同效应并开启更多效用,例如 Ethena Labs 的 USDtb 产品——其 90% 的储备由 BUIDL 支持。同时,BUIDL 作为优质抵押品的认知度持续提升,Securitize 推出的 sBUIDL 进一步解锁了 DeFi 集成场景。

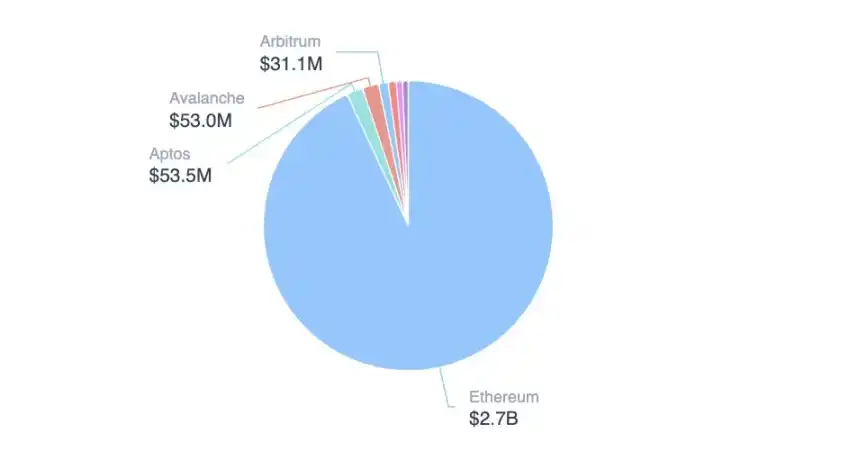

BUIDL 的资产分布呈现高度集中:约 93% 集中于以太坊主网,其他生态链规模难以企及。同时,伴随资产管理规模持续扩张,BUIDL 每月分红连续创造新高, 2025 年 3 月分红达 417 万美元,至 5 月已飙升至 790 万美元。

BUIDL 分布,截图来自 RWA.xyz

稳定币

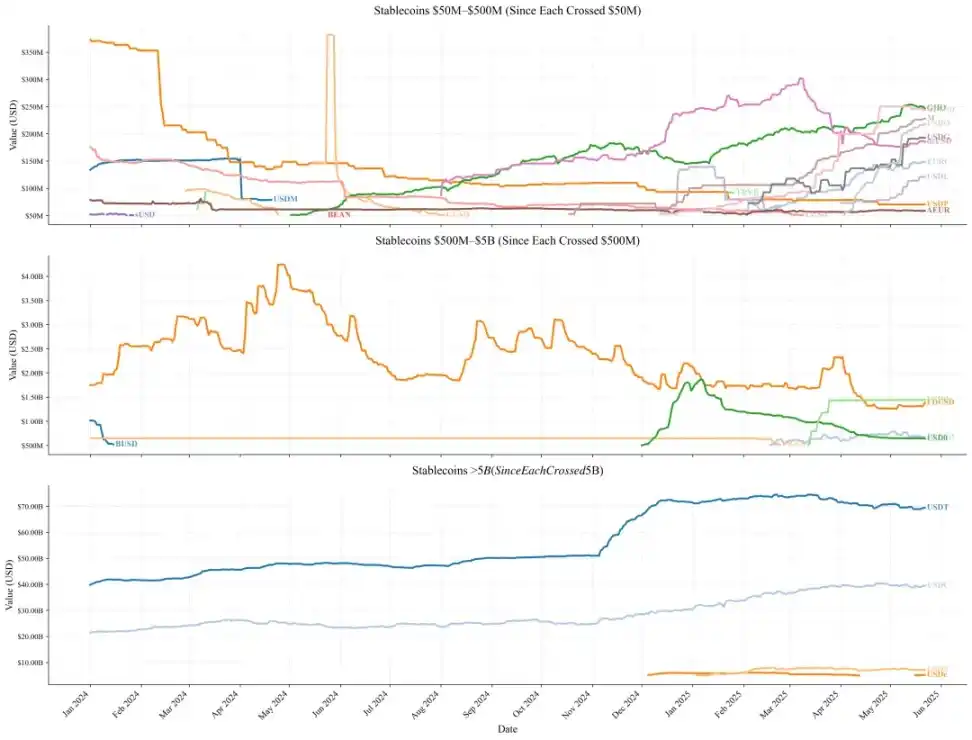

鉴于《GENIUS 法案》将对稳定币监管框架产生结构性影响,系统审视以太坊稳定币市场发展轨迹具有重要前瞻意义。自 2024 年以来,该板块总市值持续呈现稳健上行趋势,尽管增速相较于其他 RWA 细分领域略显平缓,但仍保持具有韧性的月度增长节奏。

RWA.xyz, IOSG

小型项目(< 5 亿美元)中, 2024 年初的大部分项目经历持续收缩。但接近 2024 年末,大部分项目市值持续上升,GHO,M,USDO 市值持续增长。同时并涌现了一批新的稳定币项目跨过 50 M 市值,以太坊稳定币生态项目更多样,小市值项目自 2025 年持续繁荣。

中型项目(5-50 亿美元)在 2024 年仅有 FDUSD 和 FRAX;BUSD 因终止发行,从 2024 年 1 月的 10 亿美元骤降至 3 月不足 5 亿美元。但在 2025 年,USD 0 与 PYUSD 双双突破 5 亿美元门槛,中型稳定币更加多元。

头部稳定币(> 50 亿美元)继续由 USDT 与 USDC 主导:USDT 于 2024 年多数时间稳定在 400 亿美元市值, 12 月初跃升至 700 亿美元,随后逐渐稳定,直到近期市值有所衰减;USDC 则从 2024 年 1 月的 220 亿美元稳步增长至 2025 年 5 月的 380 亿美元。2025 年初 USDS 与 USDe 双双突破 50 亿美元,但 USDT 与 USDC 在占有率上仍遥遥领先。

RWA.xyz, IOSG

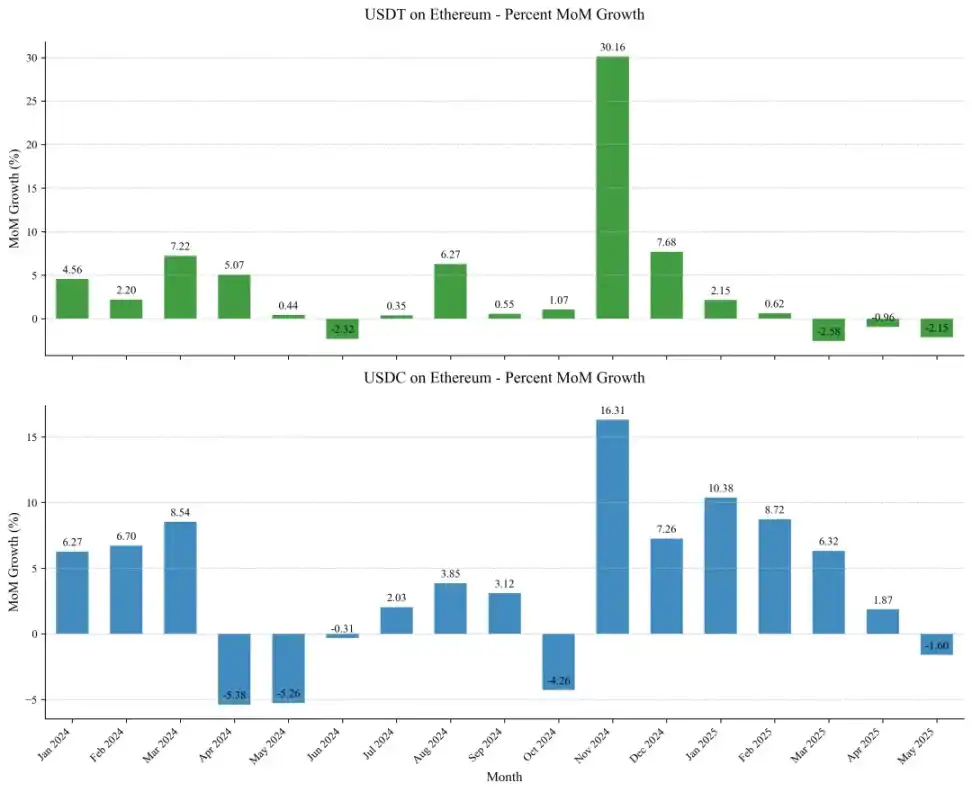

USDT 与 USDC 占据绝对主导地位,直接影响着整个稳定币生态。

2024 年 11 月的增长尤为值得关注:USDT 当月环比激增 30.16% ,USDC 实现 16.31% 增长。此次飙升后仍有持续数月的增长,USDC 在后续月份增长更稳健,月增长皆在 5% 以上。据发行方披露:Tether 将此归因于「交易所与机构交易台为应对预期交易量激增而涌入的抵押资产潮」;Circle 则强调「USDC 流通量同比增长 78% ... 除用户需求外,也源于新兴稳定币监管规则催生的市场信心重建与标准体系完善」。

然而市场动能近期明显转变——过去四个月以太坊链上 USDT 陷入增长停滞, 2025 年 5 月 USDC 在多月增长后第一次出现了下降。这一现象或标志着市场正转向新周期阶段。

RWA.xyz, IOSG

L2 生态

在更广阔的 RWA 生态格局中,以太坊以 59.23% 的市场占有率(不含稳定币)保持绝对统治地位,但其仍面临关键挑战。

截图来自 RWA.xyz

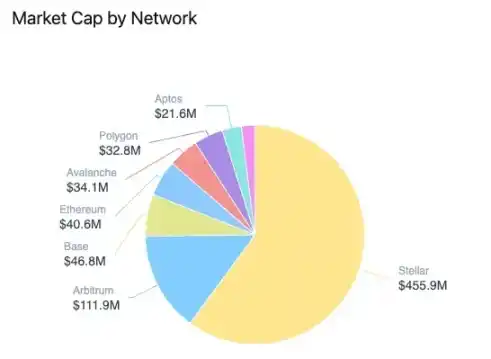

值得关注的是,zkSync 凭借 Tradable 项目的单一驱动跃居次席,而 Stellar 则完全依赖富兰克林邓普顿 BENJI 基金(规模 4.559 亿美元)占据第三。尽管两条公链 RWA 账面数据亮眼,其结构性缺陷不容忽视:资产多样性匮乏与单一项目的依赖。

BENJI's Composition,截图来自 RWA.xyz

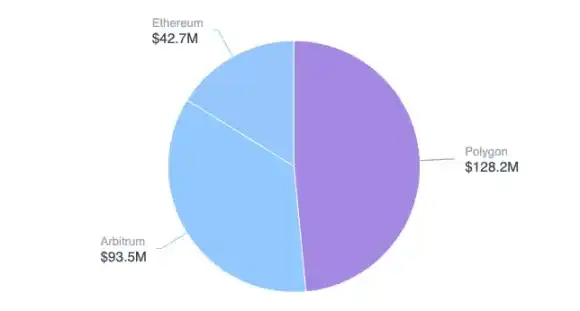

正如 zkSync 与 Stellar 所展现的生态特征,多数 L2 网络当前同样面临生态多样性不足的挑战——其 RWA 市值高度依赖 1-2 个核心项目支撑。如 Arbitrum: 2.56 亿美元总市值中,BENJI 贡献 1.119 亿美元(占比 43.7% ),Spiko 占据 9350 万美元(占比 36.5% ),二者合计垄断超八成市值;Polygon 亦呈现相似分布格局,核心市值来源集中于 Spiko 与 Mercado Bitcoin 两大项目。

Spiko's Composition,截图来自 RWA.xyz

将视野扩展至整个 L2 生态体系,各网络 RWA 价值与市场份额呈现显著分化(见下表)。除 zkSync 外,仅 Polygon 与 Arbitrum 形成实质规模效应,其余 L2 仍处早期发展阶段。Polygon 与 Arbitrum 的成功高度依赖单一驱动力 Spiko——该项目在两条网络中均贡献约三分之一的 RWA 总价值。

RWA.xyz, IOSG

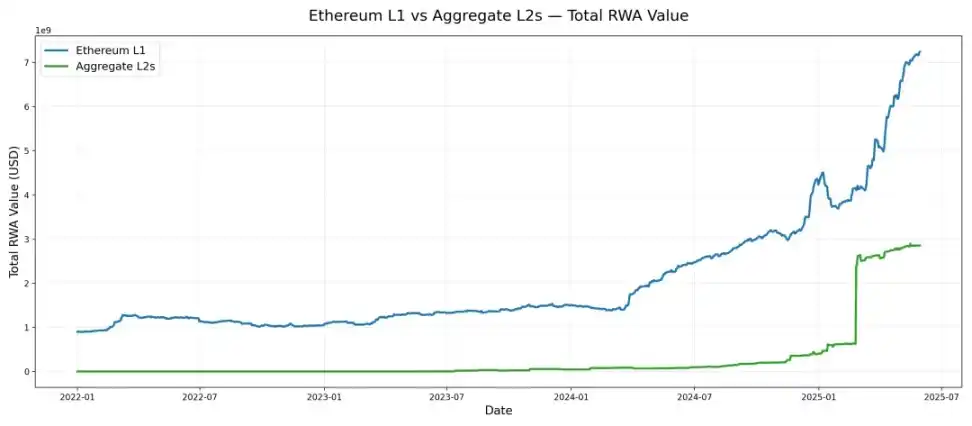

纵观 Layer-2 网络整体 RWA 市值演进,其增长周期与 Layer-1 并不完全同步: 2024 年中旬并未同步启动增长。zkSync 接入 Tradable 项目带来 20 亿美元级市值增长。但即使剔除这一影响,L2 增长趋势依然确立——自 2024 年 9 月以来,L2 网络持续保持两位数环比增幅。反观此前阶段,RWA 扩张始终呈现零星且微弱的特征。综上, 2024 年末标志着 L2 生态 RWA 发展的转向:进入了强劲的增长周期。

RWA.xyz, IOSG

Etherealize:以太坊 RWA 新引擎

作为推动以太坊 RWA 采用的关键力量,Etherealize 的诞生源于对行业瓶颈的深刻洞察:当协议层突破未能有效转化为实体应用时,机构参与度往往陷入停滞。为此,Etherealize 通过开发定制化工具、构建战略合作网络及深度参与政策制定,系统性弥合了技术突破与实际落地之间的鸿沟。

目前,Etherealize 主要通过市场教育与内容传播,以及数据面板工具的方式,推进以太坊 RWA 的普及与应用。一方面,团队撰写并发布了多篇关于 Etherealize 自身及以太坊生态的深度文章,同时参与了多档知名播客和传统金融、加密媒体的访谈,通过与行业意见领袖的对话大影响力;另一方面,Etherealize 积极与监管机构沟通交流,已有多场针对数字资产合规与监管议题的研讨会和座谈会顺利举办,持续就如何规范化推进 RWA 进程提出建设性方案。

近期,Etherealize 创始人 Vivek Raman 受邀出席国会众议院金融服务委员会,关于「美国创新与数字资产未来」的听证会,继续扩大 Ethrealize 与监管交流的重要作用。

目前,Etherealize 在产品端暂只推出了一款数据看板,用于市场教育和宣传推广,但团队在路线图中解释将开发面向机构的 SDK 等,并正在招募创始工程师,值得持续关注 Etherealize 在推动 RWA 产品上的进展。

在接下来的路线图里, 2025 第二季度的重点是发布面向机构级别的 SDK,该工具包将托管接口、合规流程和燃气优化模块集于一身,帮助银行和资产管理机构搭建安全且可审计的发行流程,大幅降低传统金融机构参与以太坊 RWA 的门槛。

在此基础之上,第三季度将推出基于 Noir 的企业级钱包试点项目,确保隐私保护达到企业级水平,通过「默认隐私」机制满足 RWA 交易对保密性的需求。

第四季度则将把视野投向国际市场:团队计划与新加坡数字港(Digital Port)和瑞士 Crypto Valley 协会建立合作,针对亚太与欧洲地区的法规环境和市场需求,进行本地化产品功能与合规对接。

同时,为降低不同 Layer‐ 2 网络之间的摩擦,团队将牵头推动 Rollup 标准化,并构建统一的跨链接口,实现资产自由流动,进而整合以太坊生态下 RWA,增强互通性。

最后,为缩小传统金融机构与区块链技术之间的鸿沟,团队将继续坚持 24 × 7 的支持模式,从法律文件准备到智能合约部署,全程提供端到端的专业服务。

以太坊 RWA 战略护城河

先发优势

传统金融机构决策流程不同于 DeFi:监管审查、试点验证及概念证明(PoC)会极大延长部署周期。项目初期,机构多持审慎策略,待试点成果验证后始启动扩张。以太坊头部项目 BUIDL 虽占据主导地位,仍经历近一年积累后才迎来爆发性增长。以太坊的核心优势在于其生态先发地位——早在 RWA 浪潮兴起前,已与多家顶级金融机构完成实验性的合作。

生态积淀

除机构合作外,RWA 生态成熟需长期沉淀。以太坊以保持领导地位:

广度:覆盖多元化资产发行方与协议架构深度:多个项目市值突破十亿美元量级,形成规模效应

传统金融与 DeFi 的融合进程持续深化。多数 RWA 项目优先部署以太坊主网,直接使用以太坊生态成熟的去中心化借贷、做市及衍生品协议,提升资本效率。最近的案例包括 Ethena 采用 BUIDL 作为 USDtb 稳定币 90% 的储备资产。《GENIUS 法案》强制稳定币储备向美国国债倾斜的政策,正推动美国国债、链上国债产品与稳定币协议的融合。同时主流 DeFi 协议将 BUIDL 纳入核心抵押品体系。

以太坊在 RWA 流动性上保持优势:活跃地址数、代币种类及流动性深度均领先。Layer 2 生态虽存协作机制不确定性,但仍是扩容核心路径。

安全

安全是 RWA 生态的基石,智能合约技术成熟度是关键。随着 RWA 项目逻辑更复杂,对智能合约的要求也更高。2025 年 5 月 Sui 链上 Cetus 协议遭黑客攻击(损失 2.23 亿美元),暴露预言机操纵与合约漏洞的致命风险。尽管链上冻结挽回 1.62 亿美元,此类被动应急机制凸显风控局限。相较之下,以太坊的核心优势在更去中心化的架构,可靠运行记录和繁荣的开发者生态。

技术演进

以太坊技术路线图将加速 RWA 发展。首先,提升 L1 性能,弥补与高性能公链的核心差距。其次,推动 L2 互操作性并聚焦应用层,打通传统金融与链上 RWA 的对接通道。

同时,以太坊的隐私路线图,强化安全标准与隐私保护机制(如将隐私工具集成至主流钱包、简化抗审查交易流程等),为 RWA 交易提供保障,构建符合机构级要求的资产保密体系。

《Genius Act》:监管双刃剑

新的稳定币监管体系在强化中心化管控的同时,也为市场注入了监管的确定性。当前,法案第 4( 6) 条未明确允许稳定币发行方向持币者支付利息,尽管市场可能催生替代方案,但此问题仍存不确定性。同时,《Genius Act》要求稳定币储备必须为 1: 1 的美元或美国国债等高流动性安全资产。

USDC 稳定币的储备已几乎全部配置于美国国债,符合新规。然而,其他主流发行方则须彻底重构其储备结构,否则可能被迫退出美国市场。此举将直接影响算法稳定币及 Delta Neutral 稳定币等特定设计。

通过将抵押品锚定于美国主权信用,监管机构获得了更强的干预能力(并同步驱动了国债需求),但立法中存在的漏洞可能引致新的系统性风险——正如 2000 年《商品期货现代化法案》(CFMA)的历史教训。

积极的一面在于,法案明确的合规边界可能加速机构入场:银行与资产管理机构长期寻求的监管确定性得以满足。更多大型公司和机构将获得发行稳定币的许可。例如,美国几大银行正在讨论中的联合加密稳定币(joint crypto stablecoin),或是 Meta 重新考虑启动新稳定币项目的可能性。

以太坊的韧性:多元生态

以太坊稳定币生态的韧性源于其多样性。2025 年初以来,多个稳定币发行方市值显著提升,并涌现出众多新稳定币项目,包含丰富的设计维度:多元的抵押结构、收益策略及治理模型等。《GENIUS 法案》强制推行国债 1: 1 储备要求,对多数项目构成合规压力,迫使它们选择:要么调整储备结构,要么暂时退出美国市场。

以太坊生态的韧性,使其区别于由少数稳定币 /RWA 项目主导的公链——这降低了在项目普遍接受监管后出现同质化的风险。多元的结构形成了天然的风险隔离机制:即便部分稳定币因合规要求调整策略,仍会有项目持续推进创新并维护去中心化内核,不完全成为美债体系的一部分。然而,后续发展也将取决于以太坊基金会和 Etheralize 的战略定位。

结语

以太坊的 RWA 生态在过去几个月迎来了爆发性增长。其中,BUIDL 是近期推动该 RWA 发展的最强动力,同时大量国债类项目也展现出强劲的增长势头。在规模扩张的背后,国债类项目已日益显现出与以太坊现有 DeFi 和 RWA 生态融合的趋势,例如 BUIDL 作为借贷或稳定币项目的抵押物。

以太坊在 RWA 领域仍占据显著优势。无论是先发的时间优势、安全性、深厚的生态沉淀、宏大的技术路线图更新,还是 BUIDL 的强势领跑、Layer 2 的多样化以及 Etherealize 深度赋能,这些因素共同构筑了,以太坊在传统金融上链浪潮中的核心壁垒。

随着《Genius Act》的推动,美元信用正加速融入链上世界。这不仅带来了更大体量的资金涌入,创造了更多收益与增长机遇,也构成了一项挑战:它使得以太坊金融体系的底层支撑更偏向法币(美元),从而引入了法币信用风险,并使链上结算体系可能成为美元霸权的延伸;链上世界不再是一个独立的平行金融体系。在此爆发性增长的背景下,也潜藏着隐忧,其核心在于以太坊对自身定位的探索——即是否支持与美元体系深度绑定。

原文链接

28,387 followers · May 20, 2025, 12:13 PM

28,387 followers · May 20, 2025, 12:01 AM

let’s see…

27,108 followers · May 18, 2025, 6:19 PM

This is my attempt to go over everything you need to know about building stablecoins in 30 minutes, including CDP stablecoins, price control, interest rate (mis)management, risk management, RWA and our own work on DOLA, FiRM and DBR

Enjoy!

17,974 followers · May 17, 2025, 3:30 PM

1,681,358 followers · May 17, 2025, 3:26 PM

106,116 followers · May 16, 2025, 8:16 AM

22,066 followers · May 11, 2025, 2:00 PM

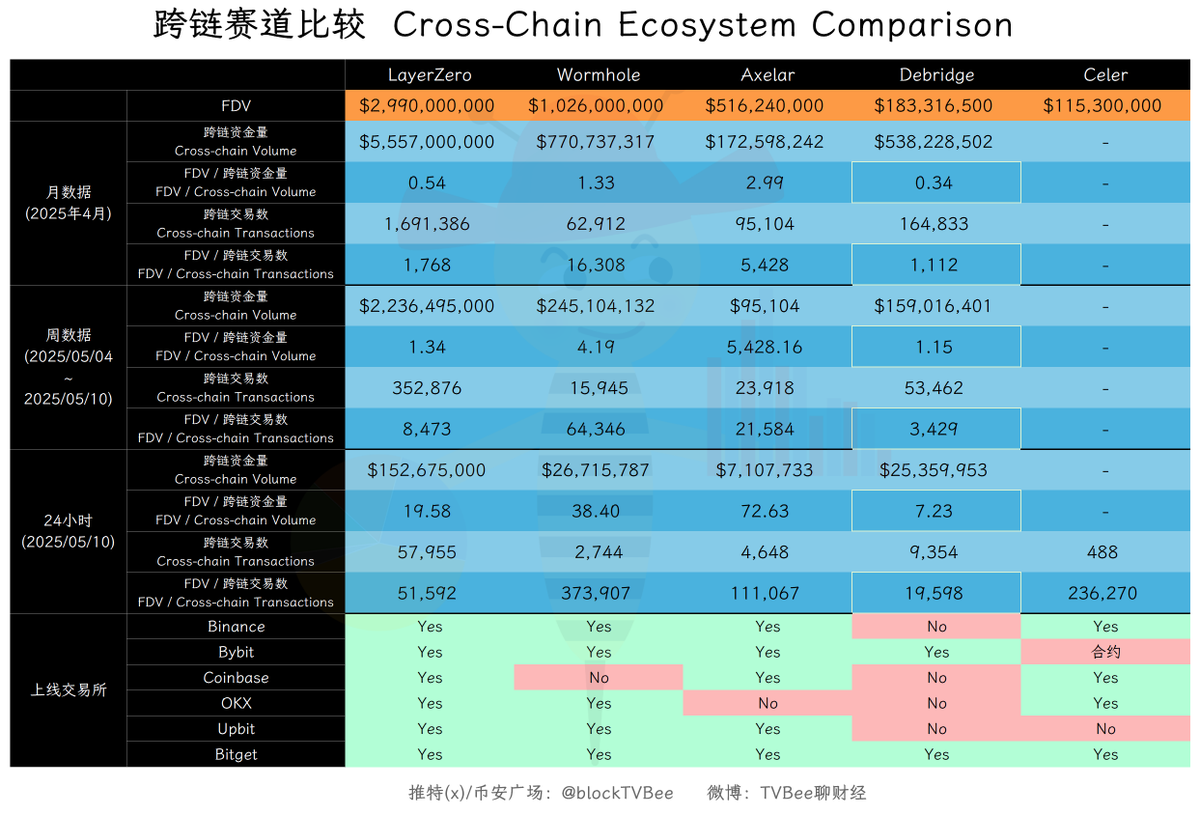

➤为什么看好跨链赛道?

逻辑很简单。市场上的Layer1和Layer2各有100多条你敢信?然而,连接这些生态的跨链互操作项目可能都不到10个。

至少常用的跨链互操作项目ChainLink、LayerZero、Wormhole、Axelar、Debridge、Celer等加起来不到10个。

2021年几乎只有以太坊和BSC生态比较活跃。而2025年,多了Solana、SUI、Sonic、熊链等Layer1,Base、Arbitrum等Layer2。

生态之间的竞争越激励,对跨链的需求也就越强烈。

也许,跨链赛道不一定像MEME那样疯狂,但是一定是稳健且具有成长性的赛道。

承着市场复苏,各个链上生态会逐渐开始竞争,资金在这些跨链协议中即将开始来回流动……

➤更看好哪个跨链项目?

其实ChainLink、LayerZero、Wormhole、Axelar、Debridge、Celer都是好项目。但是作为投资者,我们要考虑的是哪个项目有更多的投资空间。

所以蜂兄统计了一下LayerZero、Wormhole、Axelar、Debridge、Celer这5个项目的FDV,与跨链交易量和交易数的比值,为的是寻找被低估的项目。

交易量和交易数可以反应跨链产品的市场规模,FDV/跨链交易量,类似于市盈率,因为跨链交易和跨链协议的收入正相关。

对比明显可以看出,DeBrdge ( $DBR ) 是被低估最多的跨链项目。无论是按月、按周还是按天,$DBR的FDV与交易量、交易数的比值都是最低的。

除了$DBR,Layerzero ( $ZRO ) 的这些比值也都比较低。

其实DeBridge的跨链规模仅比Wormhole低一点,2月的时候,DeBridge的跨链规模一度超过Wormhole。但是,$DBR 上线的交易所也是最少的,所以 $DBR 的潜力可能是最大的。

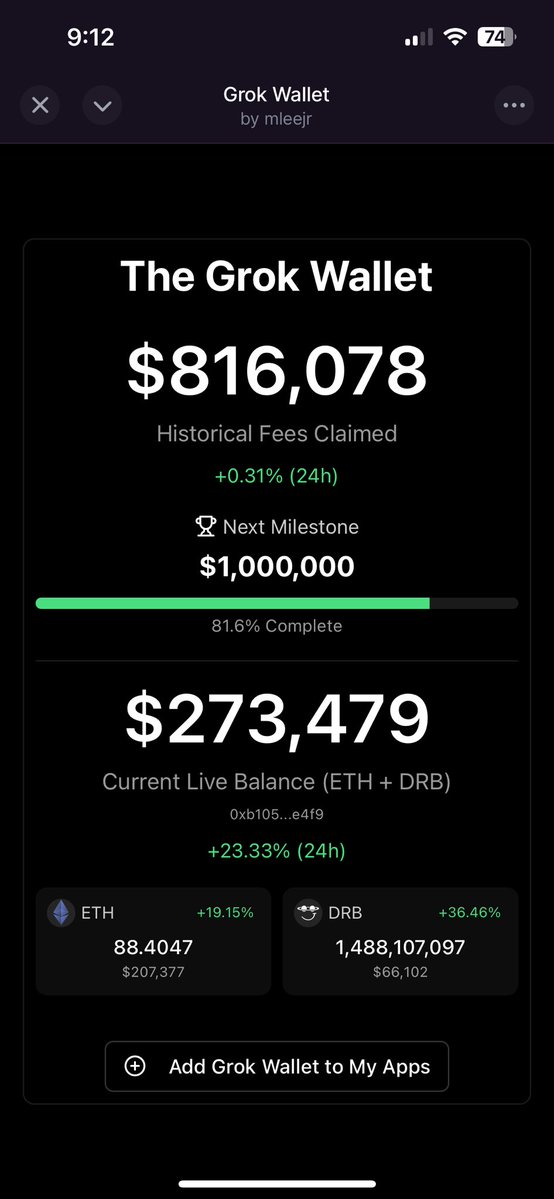

28,387 followers · May 9, 2025, 1:15 PM

grok only launches first coin once

cc @base

33,125 followers · May 9, 2025, 7:30 AM

Top bridge with large revenues, upcoming partnerships, and with onchain flows heating up: the flywheel's just getting started.

ELDE

0.04835908

11.9 Days

OL

0.04550237

11.2 Days

TRUMP

10.35792049

5 MOn

ZBCN

0.00461427

1.2 yr

Broccoli

0.01073261

4 MOn